Формула инвестиций: рентабельность и формула расчета

Рентабельность инвестиций, формула расчета которой достаточно проста, – так называемый коэффициент ROI (return on Іnvestment) или окупаемость вложений. Это общеупотребительный термин в инвестировании и бизнесе, который используется для определения прошлых и потенциальных финансовых доходов. Разбираемся, для чего такой показатель нужен и как его считать. Отдельно рассмотрим эффективность и окупаемость инвестиций, а также реальную доходность на примере формулы Фишера.

Рентабельность инвестиций: формула и особенности расчета

Рентабельность инвестиций (формула) измеряет рост или потерю средств, вложенных в конкретные активы. Любые расходы могут быть рассчитаны с точки зрения рентабельности инвестиций. Часто ROI используется для вычисления выгоды от капиталовложения, когда инвесторы хотят узнать о потенциальной рентабельности инвестиций, прежде чем выделять средства на них. Расчет потенциальной или фактической финансовой рентабельности инвестиций обычно предусматривает деления годового дохода или прибыли за некий временной отрезок на величину начальной или текущей инвестиции.

Формула инвестиций, а точнее рентабельности (окупаемости) выглядит следующим образом:

Если не помогла понять формула, как рассчитать инвестиции, их эффективность и реальную доходность, рассмотрим более конкретный пример. Допустим, вы вложили в акции, криптовалюту или любой другой актив 1000 условных долларов, а по прошествии времени за счет роста цены финансового инструмента баланс вырос до 1200$. В таком случае прирост инвестиций (формула расчета рассмотрена выше) составил 20%. Формула доходности инвестиций следующая: (1200 – 1000) / 1000 × 100% = 20%.

Это не единственная формула, выражающая рентабельность инвестиций, поэтому предлагаем рассмотреть ряд других математических величин, помогающих отслеживать окупаемость и эффективность капиталовложений.

Валовые инвестиции – формула расчета

По функциональной направленности различают валовые инвестиции и чистые инвестиции. Валовые инвестиции представляют собой общий объем инвестированных средств за определенный промежуток времени, которые были направлены в основной капитал и в оборотный. Формула доходности валовых инвестиций следующая:

ВИ = КИ + ФИ + ∆ОА, где:

- ВИ – валовые инвестиции;

- КИ – капитальные инвест.;

- ФИ – финансовые инвест.;

- ∆ОА – прирост оборотных активов.

Чистые инвестиции, формула расчета которых еще проще валовых, определяются как сумма валовых инвестиций без суммы амортизационных отчислений основного капитала в определенном периоде:

ЧИ = ВИ - АВ, где:

- ЧИ – чистые инвест.;

- ВИ – валовые инвест.;

- АВ – сумма амортизационных отчислений за конкретный временной отрезок.

Рейтинг основан на оценках пользователей

Формула Фишера: инвестиции и капитал

Фишер Ирвин является американским экономистом и статистиком, одним из основателей и первым президентом Международного экономического общества. Получил признание благодаря трудам по экономико-математическому анализу, теории денежного обращения и кредита, теории индексов. В своей модели рыночного равновесия признавал неизбежность кризисов, но сводил их к колебаниям конъюнктуры, которых можно избежать, изменяя покупательную силу денег и регулируя их массу в обращении.

В трактовке И. Фишера классический вариант количественной теории денег характеризуется уравнением, которое в финансах и инвестировании стали называть уравнением или формулой Фишера:

M ∙ V = Q ∙ P, где:

- М – количество денег в обороте;

- V – скорость обращения денег за определенный период;

- Р – средний уровень цен;

- Q – физический объем товаров и услуг, реализованных за этот период.

Касательно инвестиции, формула Фишера есть в упрощенном виде для расчета доходности инвестиций, а точнее нормальной процентной ставки с учетом инфляции:

i = r + π, где:

- i – номинальная процентная ставка;

- r – реальная процентная ставка;

- π – темпы инфляции.

Годовая рентабельность инвестиций с учетом инфляции может помочь проанализировать и сравнить эффективность капиталовложений в течение определенного периода времени.

Мультипликатор инвестиций – формула

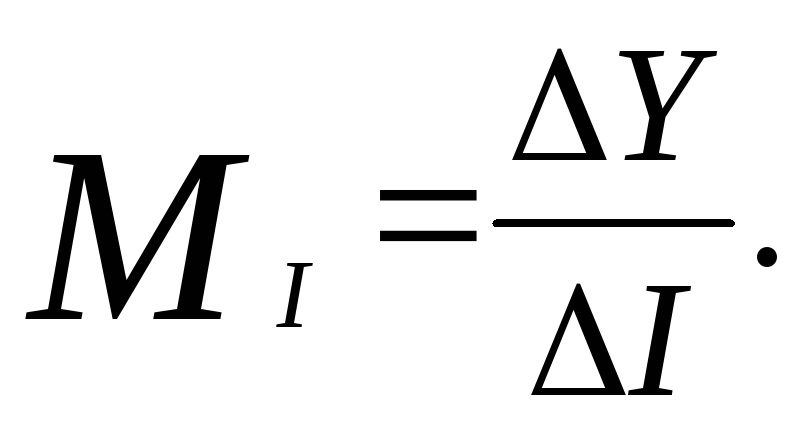

Мультипликатор инвестиций (MP) – коэффициент, показывающий зависимость изменения дохода от изменения инвестиций. Формула инвестиций (мультипликатор) следующая:

Где ΔY – изменение национального дохода, а ΔI – изменение инвестиций.

Первой формой был мультипликатор занятости, который сформулировал английский экономист Р.Ф.Кан в 1931 году. Кейнс трансформировал роль мультипликатора, «превратив его из инструмента анализа строительства дорог в средство анализа формирования дохода».

Мультипликатор инвестиций МР опирается на три принципиальных положения:

- Любые расходы создают доходы адекватной величины, которые распределяются на потребление и сбережения. Формула инвестиций это учитывает.

- Любое изменение дохода приводит к изменению в потреблении и сбережении, но соотношение между ними сохраняется неизменным.

- Потребление, которое следует из дохода, получают от совершения сделок предыдущего периода, превращается в расходы для следующего периода. Причем величина этих расходов постоянно уменьшается по мере удаления каждого нового состояния от предыдущего.

Итак, начальные изменения инвестиций порождают бесконечную цепь вторичных потребительских расходов, которые уменьшаются с каждым последующим циклом затрат, но в итоге многократно смешивают ВВП.

Выводы

Используя приведенные в данном материале формулы, вы можете рассчитать период окупаемости инвестиций, их эффективность и доходность с учетом таких факторов как инфляция и временной горизонт.